Haandbryggeriets 2019-regnskap

Regnskapet til Haandbryggeriet viser en positiv trend for de tre siste årene, etter et par magre år i 2015 og 2016. Som vist på grafen under hadde Haandbryggeriet en eventyrlig vekst og gode overskudd, frem til 2014. Da stoppet overskuddet litt opp, og så var det underskudd et par år. Men de siste tre årene har vist en ny og positiv trend.

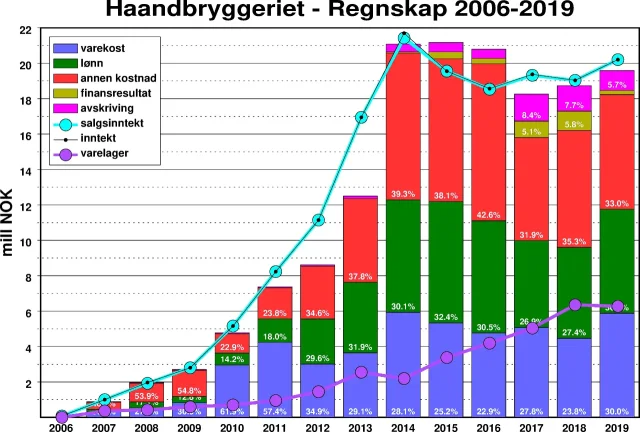

La oss starte med en graf som viser utviklingen av inntekter og kostnader – og varebeholdning – fra Haandbryggeriet startet og frem til og med i fjor.

Regnskap for Haandbryggeriet 2006-2019

Regnskap for Haandbryggeriet 2006-2019

Det første vi ser er at salgsinntektene har økt for Haandbryggeriet i fjor, og mer så enn kostnadene, slik at overskuddet reelt har økt. Daglig leder Egil Hilde forteller til bloggen at det især er salget gjennom ASKO, som er distributør for Norgesgruppen som har økt, med 58%, og at det er mye fordi man gikk over til fire-pack på boks for et par produkter. Dermed har kanskje Haandbryggeriet knekt koden med hvordan man skal få ølkjøperen til å kjøpe flere enheter av samme øl.

Vi kan lese utfra denne grafen at Haandbryggeriet har lite banklån og avskrivninger. Avskrivningene (rosa) er små, og finansregnskapet (i praksis balansen av positive og negative renter) er også temmelig lite frem til 2017. Jeg tipper at det skyldes at HB de aller første årene i stor grad tilpasset gammelt utstyr fremfor å kjøpe en nøkkelferdig bryggeri. Dermed har det nok kostet mer i dugnadstimer (som ikke vises på regnskapet) enn i innkjøp. I den grad de har hatt langsiktige lån, har det vel neppe vært i bank, men fra eierne, og da med lav eller ingen rente, slik at det ikke har slått ut på finansregnskapet.

Men selv etter at Haandbryggeriet anskaffet proft bryggerutstyr fra Rolec i 2014 har de ikke økt gjeld og avskrivninger. Grunnen til dette er at bryggeriet ikke ble kjøpt, men leaset. Dermed bokføres kostnadene for dette under andre utgifter, i stedet for rentekostnader og avskrivninger. Det er nok sterkt medvirkende til at den røde del-søylen er såpass stor de siste årene. Egil Hilde forteller at denne leasingen er ferdig i 2022, og fra det tidspunktet tenker jeg vi ser kostnadene falle og overskuddet stige tilsvarende.

Grafen viser også godt det taktskiftet som skjedde i løpet av 2016. Det var denne sommeren at Norbrew forsøkte å kjøpe opp 60% av aksjene i bryggeriet, men ble blokkert av at de gjenværende aksjonærene brukte forkjøpsretten sin og deretter fikk inn andre, nye aksjonærer. Dette skapte en temmelig vanskelig situasjon for HB, og er sikkert sterkt medvirkende til fallet i aktivitet fra 2016 til 2017. Blant annet Amundsen Bryggeri, 7 Fjell Bryggeri og Austmann Bryggeri kom inn på eiersiden, og de eier idag tilsammen litt over en fjerdedel av HB. Samtidig forsvant to av de opprinnelige gründerne helt ut av selskapet, og jeg tipper at det synes på krympende lønnskostnad. Formodentlig ble det også en omstrukturering av gjelda, som trolig vises på grafen som at finansresultatet (dvs renter) gav økte kostnader.

At Haandbryggeriet unngikk å bli kjøpt opp av Norbrew må vel kunne beskrives som at de unngikk en sikker død. Såvidt jeg husker er alle andre selskaper som ble trukket inn i Norbrew-systemet gått konkurs, samtidig som det var steile personkonflikter internt i Norbrew. Når vi nå sitter med fasiten rundt Norbrew-opplegget, så er det umulig å se for seg at Haandbryggeriet i 2016 skulle kunne komme levende ut av å bli sugd inn i dette.

Tilsynelatende har Haandbryggeriet krympet rentekostnadene i 2019, men ikke så mye som det kan synes på figuren, for under posten «andre finansinntekter» har det kommet inn en god del penger, samtidig som rentekostnadene har holdt seg. Egil Hilde knytter det mot oppgjøret i forbindelse med at bryggeriet ble tvangsflyttet fra Brakerøya, siden de fikk dekket alle kostnader i forbindelse med flyttingen til Tangen.

Vi ser også at Haandbryggeriet har et temmelig høy varebeholdning, på over 6 mill. Det tilsvarer litt mer enn et helt års varekostnad. Bloggen har spurt Egil Hilde om det, og han forteller at det hovedsaklig er to grunner til det. For det første har de liggende 50.000 liter surøl på trefat, og det er jo øl som trenger litt tid før det kan slippes på markedet. Jeg tipper at de ikke får problemer med å få solgt dette til god pris, så det er en liten gullreserve. Dernest forteller han videre: «[I] tillegg har vi hatt veldig mange typer øl som selger seint, vi har kuttet ned på en del av disse i år.» Ser vi på websidene deres, finner vi at de har 19 i «core range» mens det er 13 sesong- og roterende øl. Og det er vel egentlig nok og vel så det.

La meg fortelle litt om hvorfor jeg ofte fokuserer såpass mye på verdien av varebeholdningen: det er en interessant, men ofte vanskelig parameter å bedømme. I beste fall er det underprisede lagringsøl som vil løfte kommende års resultater i det de rulles ut døra og fortjenesten kan regnskapsføres. I verste fall er det ikke helt vellykkede øl som man har beholdt på lageret i håp om at det kanskje skulle utvikle seg i bedre retning. Begge deler har stor innvirkning på økonomien fremover. En tredje mulighet er at dersom salget stopper litt opp, så er det ikke lett å justere produksjonen i en fei, Dermed vil synkende salg og økende varebeholdning kunne være en mulig indikator på at det begynner å gå i en gal retning for et bryggeri. For å gjøre det enda vanskeligere så omfatter varebeholdningen også råvarer. Varebeholdningen sier noe signifikant om småbryggeriene, selv om det ofte vanskelig å tolke hva.

Haandbryggeriet har i likhet med mange andre mikrobryggeri i praksis hatt et platå på inntekter og kostnader etter 2014. Vi ser at inntektene økte noe fra 2018 til 2019, og samtidig sank varebeholdningen litt for første gang på flere år. Kombinasjonen av dette er et godt tegn, siden det indikerer det motsatte av at man «produserer for lager». Forhåpentlig er dette starten på en ny og positiv trend for dem.

Haandbryggeriet flyttet til Brakerøya i 2014, og anskaffet samtidig nytt bryggeri fra tyske Rolec Prozess- und Brautechnik. Kombinert med at en slik flytteprosess spiser fokus og tid som man ikke kan bruke på å brygge godt øl, så det forklarer at ikke overskuddet var større i 2014.

Ekstra uheldige var de da man måtte flytte på ny, siden det skal bygges sykehus på Brakerøya. Selv om de får dekket alle kostnader ved en slik tvungen flytting, så spiser det masse tid og energi og fokus. Dermed blir det mindre rom for justering av eksisterende øl og utvikling av nye. Nå har de imidlertid kommet på plass i nye lokaler og kan fokusere mer på bryggingen enn på bryggeriet. Hilde forteller «Vi planlegger for vekst, vi har et anlegg som vi kan produserer dobbelt av hva vi produserer nå, så målet er å kunne utnytte dette anlegget fullt ut.»